Jak złożyć formularz CRA T2125

- 1426

- 75

- Zofia Kostrzewa

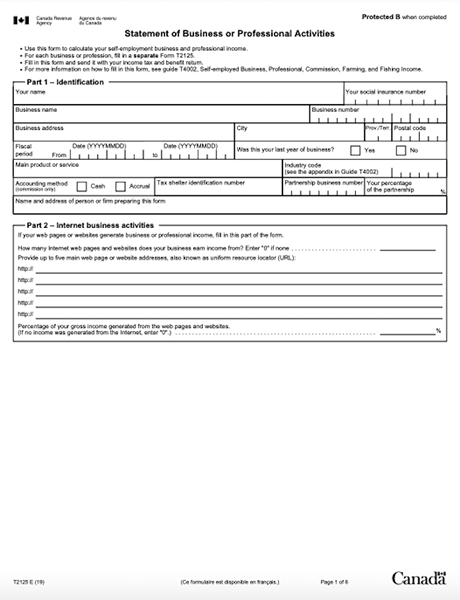

Formularz T2125 jest kanadyjskim formularzem podatkowym, z którego muszą skorzystać podatnicy zorganizowani. Należy go złożyć w formularzu T1 w celu rocznego zeznania podatkowego dochodu dochodowego.

Większość pojedynczych właścicieli, a nawet niektóre partnerstwa, musi zgłaszać dochód z samozatrudnienia Kandian Revenue Association (CRA) na formularzu T2125. Dowiedz się, jak ustalić, czy jesteś odpowiedzialny za wypełnienie tego formularza, wraz z jak, gdzie i kiedy złożyć.

Co to jest forma CRA T2125?

Kanadyjscy podatnicy muszą zgłaszać się na rzecz samozatrudnienia lub dochodu zawodowego dla CRA. Chociaż zgłaszasz to w formularzu podatku dochodowego T1, musisz go obliczyć za pomocą formularza T2125 i dołączyć to do zeznania podatkowego.

Kto używa formularza CRA T2125?

Każda osoba samozatrudniona-nawet osoby, które zarabiają inne dochody poprzez regularne zatrudnienie kompletne i składają formularz podatkowy T2125 z formularzem T1 każdego roku. Więc jeśli prowadzisz jednoosobową partnerstwo lub partnerstwo w spółce z tytułu ograniczonej odpowiedzialności (z nich z mniej niż pięcioma członkami), musisz wypełnić formularz T2125.

Jeśli jesteś samozatrudniony, zazwyczaj otrzymujesz formularz T4A od jakichkolwiek klientów lub innych firm, które zapłaciły ci za twoje usługi w poprzednim roku. Te formularze będą miały dochód z samozatrudnienia i użyjesz ich do wypełnienia formularza T2125.

Nie polegaj tylko na formularzu T4A od klientów, aby wypełnić formularz T2125. Klienci mogą zapomnieć o wysłaniu jednego, a konsumenci, których sprzedałeś bezpośrednio, nie wysyłają go,. Zachowaj dokładne zapisy, abyś mógł mieć pewność, że zgłaszasz wszystkie dochody z działalności.

Nawet jeśli nie zarejestrowałeś firmy, nadal musisz wypełnić formularz T2125 po zakończeniu deklaracji podatku dochodowego T1 Canadian, jeśli masz jakieś dochody z działalności gospodarczej i obejmuje dochód uzyskany ze sprzedaży poza Kanadą.

Oprócz płatności pieniężnych otrzymanych za pracę lub świadczone towary lub usługi, dochód biznesowy obejmuje również płatności handlowe lub płatności otrzymane w alternatywnych formach waluty, takie jak bitcoin.

Załóżmy na przykład, że jesteś malarzem i zgadzasz się malować biuro terapeuty masażu w zamian za zabiegi masażu. Jeśli normalnie pobrałbyś 1000 USD za pracę, a masażysta świadczy usługi o wartości 1000 USD w zamian, musisz uwzględnić 1000 USD dochodu z działalności gospodarczej. Wartość świadczonych usług malarskich jest taka sama, jak w przypadku otrzymania gotówki za usługę.

Należy zauważyć, że usługa handlowa jest również wyceniana w ten sam sposób z perspektywy wydatków-terapeuta masażu może ubiegać się o koszty o wartości 1000 USD w formie napraw w lokalu biznesowym, a będziesz w stanie ubiegać się o 1000 USD na wydatki medyczne.

Nie należy zgłaszać dochodów z działalności gospodarczej lub operacji rybackich lub rybackich. Użyj formularza T2042 do dochodów rolniczych i T2121 do dochodu rybackiego.

Gdzie uzyskać formularz T2125

Możesz znaleźć formularz T2125 online na stronie internetowej CRA, gdzie możesz go wydrukować, aby wypełnić i fie. Powinieneś być również w stanie uzyskać to od dowolnego specjalisty podatkowego. Oprogramowanie do zgłoszeń podatkowych, takie jak TurboTax, również automatycznie zawiera formularz.

Jak wypełnić i odczytać formularz CRA T2125

Formularz T2125 został zaprojektowany, aby poprowadzić Cię przez proces obliczania „prawdziwego” dochodu biznesowego-to znaczy, co zostało, gdy usuniesz wydatki biznesowe z oryginalnej kwoty, którą dokonałeś. Zauważ, że jeśli zajmujesz się kilkoma różnymi działaniami biznesowymi, masz więcej niż jedną firmę lub masz zarówno dochody biznesowe, jak i zawodowe, musisz wypełnić osobny formularz T2125 dla każdego.

W całym formularzu, jeśli coś się nie ma, po prostu zostaw to puste.

Dochód biznesowy i zawodowy

Na stronie 2 formularza wpiszesz dochód biznesowy na odpowiedniej linii w polu dochodów biznesowych lub w ramach dochodu zawodowego, w tym GST/HST zebrane lub kolekcjonerskie. Następnie, jeśli Twoja firma zbiera GST/HST (i.mi., Nie jesteś małym dostawcą), postępuj zgodnie z instrukcjami dotyczącymi formularza dotyczące GST/HST i dodaj ilość GST/HST do sprzedaży brutto lub opłat, aby obliczyć skorygowaną sprzedaż brutto lub skorygowane opłaty profesjonalne. Postępuj zgodnie z instrukcjami w części 3 formularza, aby znaleźć całkowity dochód biznesowy dla każdego formularza T2125.

Dodaj wydatki biznesowe

W części 3D i 4, będziesz zebrać swoje odpowiednie wydatki biznesowe, w tym wszelkie wydatki związane z biznesem, jeśli dotyczy. Wydatki na posiłki i rozrywki, wynagrodzenia, licencje biznesowe-niezależnie od kosztów biznesowych, które ponieśliłeś, co jest uprawnione do odliczenia podatku dochodowego.

Wydatki, takie jak zapasy, koszty wynagrodzeń i podwykonawstwa są wprowadzane w części 3D, koszt sprzedanych towarów i zysk brutto. Wszystkie pozostałe wydatki zostaną wprowadzone w części 4 w odpowiednich wierszach.

Pamiętaj, że możesz ubiegać się tylko o część biznesową wszelkich wydatków, które zawiera na T2125.

Aby ujawnić dolną linię

Po zwiększeniu wszystkich wydatków odejmiesz sumę od całkowitego dochodu biznesowego, a rejestrowanie wynikającego z tego zysku lub straty z formularza CRA T2125 w odpowiednim polu w formularzu T1, w zależności od tego, czy jest to biznes, profesjonal dochód.

Jeśli bierzesz udział w spółce, T2125 jest również miejscem, w którym zapisujesz nazwiska swoich partnerów, ich odsetek (ów) partnerstwa oraz ich udział w dochodach lub stratach netto.

Istnieje oddzielna sekcja zasiłku kapitałowego w formularzu do obliczenia odpowiednich odsetek, które możesz odpisać każdego roku w przypadku aktywów, takich jak nieruchomości i sprzęt, który nabył firma, oraz osobna sekcja na wydatki pojazdu silnikowego, jeśli używasz pojazd do celów biznesowych.

Jeśli nie miałeś dochodu biznesowego w roku podatkowym, nadal możesz ubiegać się o wydatki biznesowe. Jednak możesz nie chcieć ich domagać się w tym konkretnym roku, aby zmaksymalizować ulgę podatkową.

Czy można utworzyć e-filtrowanie T2125?

Możesz samodzielnie złożyć formularz T2125 za pośrednictwem NetFile lub mieć dla Ciebie plik preparatory podatkowy za pośrednictwem usługi CRA EFILE. Jest to należne, gdy składasz formularz T1, który jest na ogół terminem 30 kwietnia każdego roku. Jednak osoby z dochodami biznesowymi mają do 15 czerwca, o ile nadal płacą swoje podatki do terminu 30 kwietnia.W 2020 r. Daty te zostały zmienione na 1 czerwca w celu złożenia wniosku i 30 września za płatności.

Gdzie wysłać formularz T2125

Biuro zgłoszeń do formularza T1 i T2125 różni się w zależności od tego, gdzie mieszkasz w Kanadzie. Zobacz stronę internetową CRA, aby ustalić, gdzie powinieneś wysłać formularze, jeśli zdecydujesz się złożyć pocztą.

Jak złożyć formularz T2125

Po zakończeniu formularza CRA T2125 użyj go do rejestrowania odpowiednich informacji o formularzu T1. Następnie powinieneś wysłać formularze wraz z wszelkimi płatnościami i innymi wymaganymi dokumentami, do odpowiedniego biura podatkowego lub złożenia online.

Kluczowe wyniki

- Formularz CRA T2125 to formularz, którego kanadyjscy podatnicy używają do zgłaszania dochodów biznesowych i zawodowych podczas składania deklaracji podatkowych.

- Formularz pomaga obliczyć dochód lub stratę netto na podstawie działalności gospodarczej, którą następnie zgłaszasz na formularzu T1 dla podatków dochodowych osobowych.

- Każda osoba samozatrudniona i wielu członków partnerstwa z mniej niż pięcioma członkami musi złożyć formularz T2125.

- Podatnicy, którzy muszą uwzględnić formularz T2125, powinni go uwzględnić z T1, gdy składają swoje podatki, które zazwyczaj są należne 30 kwietnia w Kanadzie.