Jak obliczyć wartość życia klienta (LTV)

- 4598

- 268

- Ksawera Gołębiewski

Właściciele firm i marketerzy zawsze szukają zysków, znajdując najbardziej opłacalne sposoby pozyskiwania nowych klientów i poprawy istniejących relacji z klientami. Wiedza o tym, jak obliczyć wartość życia (LTV) klienta, ma kluczowe znaczenie dla zrozumienia, jak zmaksymalizować zwrot z inwestycji w marketing, rozwój produktu i obsługę klienta.

Jaka jest wartość życia klienta?

Mówiąc najprościej, LTV mierzy prognozowane przychody od klienta w ciągu życia jego relacji z firmą. Znajomość wartości powtórnej firmy pomaga ustalić, ile powinieneś zainwestować w zatrzymanie i pozyskiwanie klientów. Wartość dożywotnia jest również określana jako wartość życia klienta (CLV) lub życiowa wartość klienta (LCV).

Prognozowanie wartości dożywotniej klienta zapewnia właścicielom firm ważne wgląd w decyzje dotyczące:

- Rozwój produktu:Wskaźniki LTV uwzględniają decyzje dotyczące włączenia informacji zwrotnych od klientów do rozwoju produktu. Na przykład możesz zdecydować, czy dokonanie poważnych zmian produktów jest opłacalne, aby zaspokoić wymagania małego segmentu bazy klientów.

- Marketing: Znajomość LTV klienta może pomóc ustalić, czy pozyskanie nowych klientów zapewnia wystarczający zwrot z inwestycji (ROI). Strategia marketingowa jest nieskuteczna, jeśli koszty marketingowe na pozyskanie nowego klienta przekroczą LTV.

- Obsługa klienta: Zwiększenie zadowolenia klientów jest statystycznie jednym z najlepszych sposobów zatrzymania najcenniejszych klientów i zwiększenia LTV. Według Harvard Business Review, zdobycie nowego klienta jest pięć do 25 razy drogie.

Jak obliczona jest wartość życia klienta?

W najprostszej formie LTV odpowiada dożywotnim przychodom klientów minus koszty klienta.

Korzystając z prostego przykładu, jeśli klient kupi produkty lub usługi o wartości 1000 USD od Twojej firmy w ciągu całego życia, a całkowity koszt sprzedaży i usługi dla klienta wynosi 500 USD, wówczas LTV wynosi 500 USD.

Uzbrojony w te informacje, wydawanie czegokolwiek przekraczającego 500 USD na marketing na pozyskanie nowego klienta byłoby negatywnym zwrotem z inwestycji. Firmy zazwyczaj przeznaczają 10% LTV (w tym przypadku 50 USD) na koszty akwizycji. Jednak startupy lub walczące firmy często poświęcają marginesy zysku w zakresie akwizycji, aby zbudować bazę klientów i poprawić przepływy pieniężne. Netflix, na przykład, utrzymywał niskie ceny przez lata, aby rozszerzyć bazę subskrybentów i stale rosła przychody o około 30% rocznie.

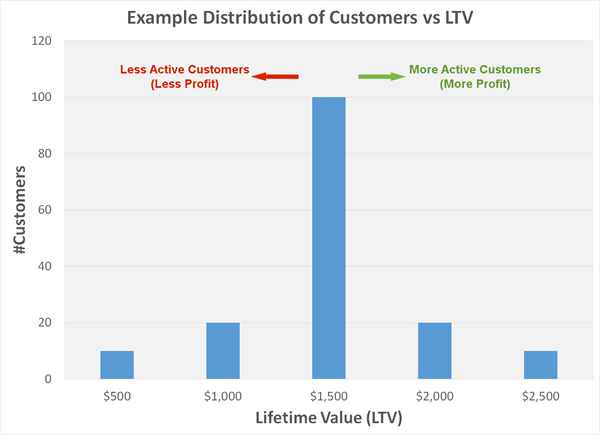

W prawdziwym świecie dystrybucja zachowań zakupowych jest bardzo zmienna. Jak pokazano na poniższej tabeli przykładowej, niektórzy klienci mogą być nabywcami jednorazowymi lub okazjonalnymi, podczas gdy inni są zwykłymi nabywcami, którzy mają wyższy LTV i generują najwięcej zysków.

Wykres wartości dożywotniej. (c) Dave McLeod/Susan Ward

Wykres wartości dożywotniej. (c) Dave McLeod/Susan Ward Możemy zatem udoskonalić obliczenia LTV, stosując średnią dystrybucji klientów. W powyższym przykładzie wykresu suma LTV dla wszystkich klientów byłaby:

(10 x 500 USD) + (20 x 1000 USD) + (100 x 1500 USD) + (20 x 2000 USD) + (10 x 2 500 USD) = 240 000 USD

Dzielenie przez całkowitą liczbę klientów daje nam średni LTV:

Średni LTV: 240 000 $ / 160 = 1500 $

Zauważ, że obliczenia LTV mogą być na przykład znacznie bardziej złożone, uwzględniające rabaty lub prawdopodobieństwo wzrostu lojalnych klientów w późniejszym terminie.

Z wyjątkiem bieżących firm usługowych, takich jak firmy kablowe i media, większość firm ma dystrybucję klientów podobną do powyższej mapy. Aktywni, lojalni klienci mają zwykle wyższe LTV i dostarczają więcej zysków, podczas gdy klienci jednorazowymi lub sporadycznymi nie tylko zapewniają niższe zyski, ale także są mniej zadowoleni i wymagają nieproporcjonalnej ilości obsługi klienta.

Jak firmy korzystają z klientów LTV?

Prawdopodobieństwo sprzedaży istniejącym, lojalnym klientom od 50% do 60%, w porównaniu do 5% do 20% dla nowego klienta.Firmy odnoszące sukcesy angażują LTV w prawie każdą decyzję biznesową i mają tendencję do koncentrowania działań marketingowych i obsługi klienta na lojalnych klientach o wyższej wartości. Mogą odejść od mniej opłacalnych segmentów klientów, które nie są opłacalne w celu osiągnięcia lub nie mają prawdopodobieństwa przekształcenia się w wyższą wartość.

Klienci wysokiej LTV mogą być nagradzani (i zachowani) na wiele sposobów, na przykład:

- Oferowanie specjalnych rabatów na wiele zakupów

- Tworzenie programu lojalnościowego (popularne są karty Punch lub Swipe)

- Oferowanie nagród dla nowych poleceń klientów

- Zapewnienie specjalnej obsługi klienta

- Oferowanie preferencyjnych warunków kredytowych

Z drugiej strony firmy w niektórych branżach, takich jak dostawcy usług komórkowych i internetowych, banki i firmy ubezpieczeniowe są czasami znane z tego. Mogą wykorzystać lojalnych klientów, o których wiedzą, że nie chcą przejść na konkurenta, oferując najlepsze oferty klientom, którzy robią zakupy.

Wartość życia klienta Studium przypadku Starbucks

Starbucks jest dobrze znany z dostarczania wysokiej jakości produktów i doskonałych obsługi i zatrzymywania klientów. Według studium przypadku przeprowadzonego przez Visual Capitalist:

- Średnia żywotność klienta Starbucks wynosi 20 lat.

- Wskaźnik retencji klienta wynosi 75%.

- Marża zysku na klienta wynosi 21.3%.

Według studium przypadku średnia LTV klienta Starbucks wynosi 14 099 USD innymi słowy, jeśli Starbucks wydaje więcej niż 14 099 USD na zdobycie nowego klienta, który tracą pieniądze.Firma może oprzeć swoje decyzje marketingowe wokół tej liczby, zamiast ślepo dążyć do zdobycia nowych klientów za wszelką cenę.

Dolna linia

LTV jest krytyczną miarą poprawy marketingu firmy i zwiększenia marż zysków. Poznaj wartość życia swoich klientów i użyj jej, aby dopracować swoją strategię marketingową.